Martes 20 de junio de 2023.- El Banco Central de Chile publicó hoy el Informe de Política Monetaria (IPoM) de junio de 2023. En él, señala que la economía ha ido avanzando en la resolución de los desequilibrios macroeconómicos acumulados en los últimos años. Esto ha permitido reducir la inflación en línea con lo previsto, avanzando en la consolidación de su convergencia a la meta de 3%.

El informe indica que la inflación total y subyacente han disminuido de acuerdo con lo previsto, esta última de forma más lenta y acotada. La variación anual de estas mediciones alcanzó a 8,7% y 9,9% anual en mayo, respectivamente. Esta baja ha sido liderada por el componente volátil y el de bienes, mientras que el de servicios subyacente persiste en niveles elevados. En paralelo, las distintas medidas de expectativas de inflación han retrocedido y a dos años plazo se han alineado con la meta de 3%.

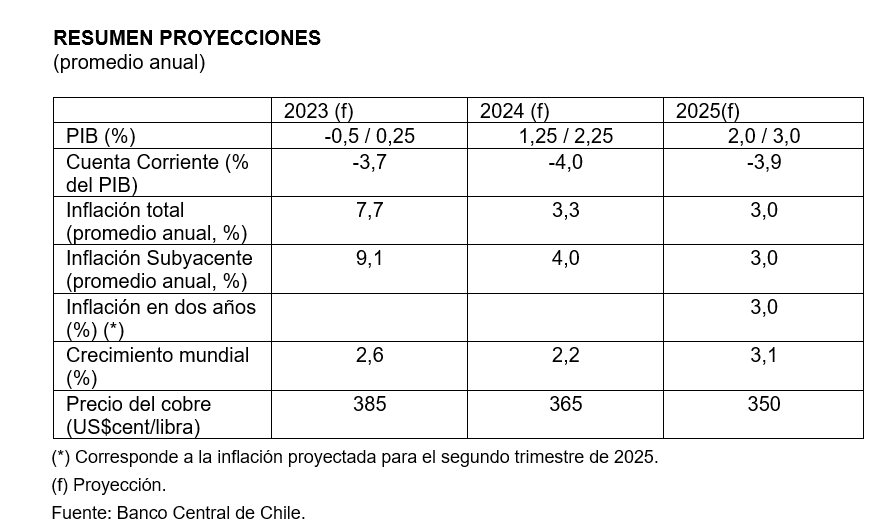

Las proyecciones del escenario central muestran cambios acotados en magnitud. Para este año, se anticipa que la actividad local crecerá entre -0,5 y 0,25%. En 2024 lo hará entre 1,25 y 2,25% y en 2025 entre 2 y 3%. Sobre la inflación, el informe considera que continuará bajando y su convergencia a la meta tendrá lugar en la segunda mitad de 2024.

La baja de la inflación total se da en un contexto en el que la economía ha ido avanzando en la reducción de los desequilibrios macroeconómicos acumulados en años previos. Los últimos antecedentes disponibles sugieren que la brecha de actividad retomó su proceso de cierre en los últimos meses, como se había anticipado en marzo.

El IPoM de junio añade que las presiones de costos han ido disminuyendo, aunque permanecen en niveles elevados en perspectiva histórica. Por otro lado, la inflación total y subyacente sigue alta y sus efectos siguen presentes en diversos ámbitos de la economía.

En general, la actividad y la demanda interna han evolucionado acorde con lo esperado, aunque con una caída mayor a la anticipada en el componente durable del consumo privado. En detalle, por el lado del gasto, las principales novedades se concentran en la composición del consumo. Descontada la estacionalidad, el consumo privado cayó 2,5% trimestre a trimestre (t/t), cifra mayor a la anticipada y explicada principalmente por el retroceso de 18,8% t/t del consumo durable. En el consumo habitual, se mantiene una tendencia a la baja en el consumo de bienes y una al alza en el de servicios. El consumo de gobierno, por otro lado, tuvo un crecimiento mayor al proyectado. En todo caso, el ajuste del consumo privado se interpreta como el adelanto de la baja prevista para el transcurso de este año. Esto, acorde con lo que muestra información de alta frecuencia, como las importaciones. Por el lado de la oferta, destacó el peor resultado de la minería.

En el plano externo, la actividad comenzó el año con un mayor dinamismo y se ha reducido la volatilidad financiera. No obstante, sigue proyectándose un escenario de condiciones financieras estrechas, en un entorno donde la incertidumbre permanece elevada y se anticipa una política monetaria más restrictiva en las principales economías ante el desafío de reducir la inflación.

Inversión

El informe indica que la inversión sigue débil, en línea con la evolución del escenario macroeconómico. Descontada la estacionalidad, la formación bruta de capital fijo (FBCF) permanece estancada desde hace varios trimestres en sus distintos componentes. Antecedentes como las importaciones de bienes de capital, las ventas de viviendas o la actividad en la construcción (Imacon) reafirman este panorama de bajo desempeño.

El déficit de la cuenta corriente acumulado en doce meses se redujo desde 9% del PIB en la última parte de 2022 hasta 6,9% del PIB en el primer trimestre de este año. Esta caída fue algo mayor que la esperada. El saldo de la cuenta corriente tuvo una mejora significativa a inicios de año, coherente con el ajuste en marcha de la economía. En esto último incidió la disminución de las importaciones de bienes consumo, coherente con un repunte del ahorro de los hogares. También contribuyó en este resultado el mayor valor de las exportaciones en algunas categorías de bienes.

Escenario externo

En el plano externo, el IPoM estima que las perspectivas de crecimiento global persisten bajas, pese a que en algunas economías los datos del primer trimestre resultaron mejores que lo previsto. Se destaca que el problema inflacionario sigue vigente, principalmente por los altos registros que mantienen los componentes subyacentes en gran parte del mundo. En las economías desarrolladas, aunque varios bancos centrales estarían próximos a finalizar sus ciclos de alzas de tasas, las expectativas del mercado sugieren una contracción monetaria más prolongada.

En adelante, el informe prevé que la estrechez de las condiciones financieras externas, ligada al control de la inflación, y el bajo espacio de las políticas fiscales repercutan de manera negativa en la economía mundial. En este sentido, la dinámica del crédito en las economías desarrolladas anticipa un débil desempeño de la actividad y la inversión.

Las condiciones financieras globales continúan estrechas, pese a que la volatilidad asociada a las recientes tensiones bancarias se redujo. Respecto del IPoM de marzo, las tasas de interés de largo plazo han mostrado movimientos mixtos, en donde contrastan las alzas en los países desarrollados con los descensos en emergentes. Las monedas también han tenido una evolución dispar, mientras que los mercados bursátiles, en general, han cotizado al alza. De todos modos, la evolución del sistema bancario en Estados Unidos sigue siendo un foco de incertidumbre. El sentimiento del mercado se mantiene frágil, con dudas sobre la extensión y la magnitud de las vulnerabilidades del sistema financiero.

Política monetaria

El IPoM de junio señala que la baja de la inflación se explica en parte importante por la acción de la política monetaria. La TPM se ha mantenido contractiva por varios trimestres. Si bien los riesgos para la inflación persisten, se han ido equilibrando. El Consejo estima que la evolución más reciente de la economía apunta en la dirección requerida. De mantenerse estas tendencias, la TPM iniciará un proceso de reducción en el corto plazo. Su magnitud y temporalidad tomará en cuenta la evolución del escenario macroeconómico y sus implicancias para la trayectoria de la inflación.

Los bordes del corredor de la TPM reflejan escenarios de sensibilidad donde la velocidad de la convergencia inflacionaria lleva a ajustes de la tasa distintos a los del escenario central. El borde superior está definido por eventos en los que la persistencia de la inflación local es mayor a la prevista. En este aspecto, será clave la información que entreguen los registros efectivos de gasto e IPC. Por otra parte, sorpresas al alza de la inflación en economías desarrolladas podrían requerir mayores tasas de política monetaria internacionales, lo que contribuiría a una depreciación de las monedas emergentes, incluido el peso. Esto aumentaría la inflación local en el corto plazo, aunque su impacto en la TPM sería mitigado en la medida en que implique una mayor contracción en la actividad y el gasto.

El borde inferior del corredor, en tanto, da cuenta de un escenario en que el ajuste de la economía chilena es más rápido que lo esperado, lo que da paso a una convergencia más temprana de la inflación. Distintos indicadores de holguras de capacidad apuntan a que las presiones inflacionarias se han ido conteniendo. Un escenario donde dichas holguras se vuelvan más negativas que lo previsto llevaría a una reducción más acelerada de la TPM. Un caso como este podría darse si se observa un deterioro más marcado del mercado laboral y del consumo privado.

Riesgos

El IPoM señala que los riesgos que enfrenta la economía chilena son significativos y emanan principalmente de la situación macrofinanciera global, ya que un deterioro por sobre lo previsto podría desencadenar episodios de alta volatilidad, reducir la liquidez y fomentar la salida de capitales desde el mundo emergente. Esto llevaría a un estrechamiento de las condiciones financieras globales superior al previsto, que provocaría restricciones adicionales para la economía chilena, lo que reduciría de forma significativa las presiones inflacionarias. En ese escenario de riesgo, serían necesarios recortes de la TPM más pronunciados que los que indica el borde inferior del corredor.

Este Informe trae los siguientes recuadros:

-

Evolución y perspectivas del crédito bancario en las economías desarrolladas.

-

Rigideces nominales y normalización de la inflación.

-

Evolución reciente del consumo privado.

-

Situación de las holguras de capacidad.

-

0

0

-

0

0

-

0

0

-

0

0

-

0

0

-

0

0